- +1

究竟|“殺豬盤”頭目價值150億美元的比特幣如何被美國政府沒收?比特幣被納入監管?

美國司法部網站發布的新聞稿顯示,近期開展了一次史上最大規模的加密貨幣查沒行動。

比特幣史上最大規模的政府沒收行動引發市場強烈關注。10月14日,美國司法部宣布沒收“殺豬盤”頭目、柬埔寨太子集團創始人陳志持有的約12.7萬枚比特幣。按當日市值估算,這些比特幣價值約150億美元。

美國紐約布魯克林聯邦法院公布的起訴書顯示,太子控股集團(太子集團)的創始人兼董事長陳志涉嫌犯有電信詐騙和洗錢罪。太子集團表面上專注于房地產開發、金融服務等,但陳志暗中將太子集團發展成亞洲最大的犯罪組織之一,他涉嫌指揮太子集團在柬埔寨各地利用強迫勞動和實施加密貨幣投資詐騙計劃(俗稱殺豬盤),從美國及全球受害者手中竊取了數十億美元。陳志目前仍在逃。

針對這一歷史上最大規模的加密貨幣查沒行動,外界對美國政府如何在陳志仍在逃的情況下查沒其持有的巨額比特幣頗為關注。政府的查沒是否說明去中心化資產在現實中依然受制于中心化節點?

香港科技大學金融研究院助理院長唐博向澎湃新聞表示,從技術層面看,比特幣等去中心化資產的底層邏輯決定了任何單一政府都無法直接“關掉”或“掌控”整個網絡。其賬本是通過全球節點共同維護的,點對點傳輸與加密機制確保了抗審查性。因此嚴格意義上,國家無法通過行政命令來抹除或重寫區塊鏈上的歷史記錄。但是,絕大多數用戶與資金流動并不是發生在純粹的鏈上,而是依賴交易所、托管錢包、支付網關等中心化接口。這些機構往往受本地法律和監管的約束,政府正是通過監管和司法協作切入這些“關鍵接口”,從而間接實現對去中心化資產的控制與影響。

“換句話說,政府不是掌控比特幣本身,而是掌控用戶進入與退出比特幣世界的渠道。”唐博說道。

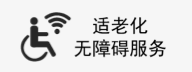

對于美國政府是如何實現對陳志持有的約12.7萬枚比特幣進行“沒收”,近段時間已有不少討論。實際上,加密貨幣分析平臺Arkham此前早已對陳志在礦池Lubian的錢包地址進行了標簽標識,從而提供了一個警示工具。Lubian曾是全球知名的比特幣礦池,在高峰時期掌控了全球約6%的比特幣算力。但這個礦池卻是陳志洗錢網絡的一環,幫助其將詐騙資金轉化為海量的比特幣。

起訴書也顯示,陳志及其同伙使用復雜的加密貨幣洗錢技術來掩蓋太子集團利潤的來源,包括“噴灑”和“漏斗”技術,其中大量加密貨幣反復分散到數十個錢包,然后重新整合到更少的錢包中,以此達到掩蓋資金來源的目的。這說明美國的執法部門,通過相關工具實現了對太子集團相關錢包的鎖定。

Arkham發布的報告截圖。

但是需要注意的是,獲得了區塊鏈上的地址并不意味著控制了相關資產,要想真正實現控制或轉移資產,核心在于掌握私鑰。今年8月,Arkham發布的報告顯示,Lubian似乎使用了一種容易受到暴力破解攻擊的算法來生成私鑰。

新火科技研究院院長丁元向澎湃新聞表示,在陳志案中,政府使用的暴力破解,即用窮舉法推算出私鑰。具體來看,政府并非傳統意義上繞過私鑰或破解密碼學,而是利用特定錢包軟件在生成私鑰時存在的“弱隨機數”技術漏洞。這類漏洞導致私鑰熵值不足,使政府或惡意方可以通過窮舉法,計算并推算出私鑰,進而控制資產。這本質上是一種技術攻擊行為,凸顯了使用不安全的隨機數生成加密關鍵信息所帶來的系統性風險。

“我們需要澄清:比特幣網絡的核心去中心化機制是安全的。陳志案的問題在于特定錢包軟件使用‘弱隨機數’生成私鑰的漏洞,而非比特幣協議本身的安全性問題。”丁元強調,行業內對比特幣底層密碼學本身的安全性并無普遍擔憂。但這類事件確實讓人們對資產的“抗沒收性”產生擔憂,擔心私鑰安全并非萬無一失。”

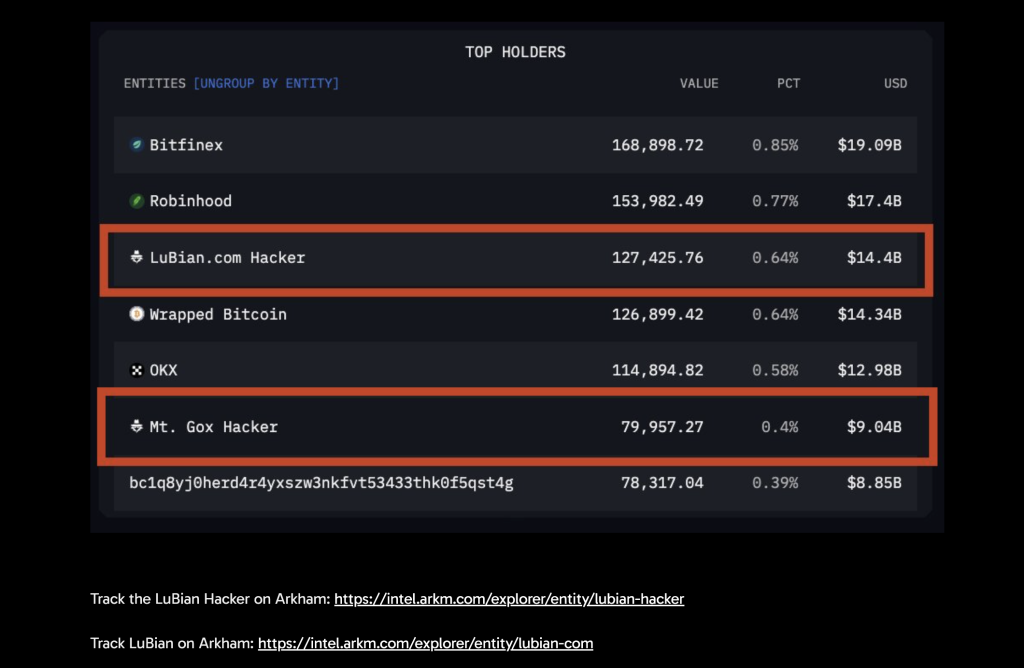

起訴書披露的加密貨幣地址。

起訴書還指出,大約到2020年,陳志已經積累了大量由詐騙收益轉成的加密貨幣,存儲在25個加密貨幣地址中。起訴書也具體列出了這25個錢包地址及其對應的比特幣數量。現在,這些加密貨幣都存儲在由美國政府控制的地址上。

談及這類查封行動是否受制于中心化節點,丁元認為,這取決于資產的存放方式。若資產在交易所等中心化平臺,政府可依法強制其配合。但在陳志案中,資產存入去中心化錢包,政府卻是通過破解技術漏洞而非中心化平臺的“權力”介入。這說明,即使資產在去中心化錢包,若底層技術不夠健壯,仍可能面臨挑戰。這類沒收行為,從哲學層面看,確實對“抗審查”的比特幣去中心化精神構成挑戰,因為它揭示了現實世界法律與技術漏洞對數字資產的影響力。但我們必須強調,非法所得資產無法脫離法律制裁。

唐博則表示,從法律與制度角度來看,這類查封與司法執行案件表明,比特幣正在經歷從“無主權、去中心”的理想化敘事,逐步轉向“被制度吸納”的現實化進程。類似的過程在金融史上并不陌生:黃金在早期也曾是私人財富的無主權儲藏物,但隨著其在全球金融體系中的重要性上升,逐漸被納入央行儲備和貨幣制度的核心;外匯市場從私人兌換發展到今日高度監管的跨境資金體系,也是制度化的產物。

他向澎湃新聞指出,比特幣目前正處于類似的轉折點,國家不再單純視其為“灰色資產”,而是嘗試通過監管框架、合規要求和法律執行,把它部分吸納進現有金融秩序。這個過程雖然意味著去中心化敘事的某種退潮,但也代表著主流化、制度化的開端。

在信任體系層面,唐博認為,還是要看到兩面性。一方面,政府能夠通過托管機構或司法協作查封比特幣,可能會削弱一部分人對其“絕對獨立、不可干預”的想象,尤其是那些把比特幣視作“完全不受國家影響”的人群。但另一方面,從更廣泛的金融市場視角看,這些執法行動也有助于重建信任:如果比特幣能夠在司法體系中實現財產權的可執行保護,反而會增強機構投資者和普通用戶的信心。過去很多人質疑比特幣是“無保障的虛擬資產”,如今隨著合規與監管的介入,它更可能被看作一種制度化資產,在合規的框架下被持有、流通和配置。

丁元亦指出,美國、英國等國的司法機制正在積極構建對加密資產的“主權管轄權”,將其納入現有法律框架。這類查封行動是國家權力擴展到數字資產領域的明確信號。在合規視角下,這類事件將極大地推動加密行業更主動擁抱合規。它會促使中心化服務商更嚴格執行KYC/AML(了解你的客戶 / 反洗錢),鼓勵用戶選擇更安全的合規托管服務或經審計的錢包。同時,這也將加速行業對“負責任的Web3”的討論,推動開發既尊重去中心化精神,又能符合監管要求的技術方案。

在唐博看來,長期而言,比特幣和其他加密資產并不會回到完全“無主權”的烏托邦,而是會逐漸形成一種“雙軌制”。一方面,鏈上技術依舊保持去中心化、抗審查的特性;另一方面,資金規模較大、涉及跨境或機構層面的使用場景,幾乎必然會受到監管框架的約束。在底層技術上,依然具有分布式和公平性的價值,但在涉及與現實世界場景交互的金融、商業等場景,則必須要監管合規,否則也將無法形成規模化應用。

“這種雙重信任體系的共存,既是比特幣未來可持續發展的必然,也是它能夠真正走向全球主流金融秩序的前提。”

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司